深度解读RCEP对能化行业的中长期影响

塑联官方账号

塑联官方账号11月15日下午,《区域全面经济伙伴关系协定》(RCEP)在15国领导人共同见证下由各国贸易部长达成签署。虽然协定已经签署,接下来RCEP各成员将各自履行国内法律审批程序,预计至实际落地实施仍需2年时间,有业内人士表示,RCEP生效后,90%以上的税目产品将会施行零关税,未来可能增加到95%的税目产品。

从商品层面来看,协议国中的日本、韩国、新加坡等国家均与我国有大量石化原料贸易往来,尤其是日韩是中国的传统石化进口来源国。随着RCEP的签署,来自这些国家的石脑油、芳烃、甲醇、塑料、天然橡胶等资源成本将大大降低,对国内石化原料市场带来新的竞争格局,石化原料生产企业急需提高自身技术含量及规模优势,应对更为低廉的进口原料冲击。同时,中国油品处于供大于求状态,更多资源以出口为主,有助于出口区域进一步扩大,另一方面,随着市场的进一步开放,中国制造凭借成本、质量、技术优势有望加强对相关区域的贸易输出,区域内形成原料、加工、消费的产业链有机体,与石化密切关联的纺织服装、轻工建材、玩具汽车等行业受益较大。

RCEP成员均是我国重要的经贸伙伴。商务部数据显示,2020年1至9月,我国与其他RCEP成员贸易总额达10550亿美元,约占我对外贸易总额的三分之一。前期中国与东盟已经达成部分自由贸易区协议,针对来自东盟的塑料等化工品实行优惠关税,未来这一优惠将扩大到对中国传统石化出口较多的日本和韩国。但另一方面,也应看到此次协议并未涉及印度及台湾地区。台湾地区是我国传统的石化进口区域,石化业有80%依赖外销;印度的石化产业在新千年投资发展迅速,产能迅速扩张,此次未加入RCEP,未来无论是原料出口还是本地制造业制成品的出口都将面临更高的成本压力。

石油:

基于汽油,柴油资源表现均为净出口局面,进口量微乎其微。故协定的签署对于汽柴油进口贸易格局无影响。

出口方面,2020年中国柴油出口到东盟十国的占比为41%,已经享受最惠国0关税待遇,新进的国家日本、韩国、澳大利亚、新西兰占比总和在16%;航煤出口到东盟十国的占比在23%,出口到新进国家日本、韩国、澳大利亚、新西兰总的占比在22%;因此新协定的签订后贸易壁垒的破除,有利于促进对柴油及航煤出口。

汽油出口到东盟十国的占比为80%,其中主要集中在新加坡,同样执行最惠国0关税待遇,新进的国家日本、韩国、澳大利亚、新西兰占比较为有限,因此新协定的签订对汽油出口影响有限。

燃料油出口及进口均大部分为保税形式,故对燃料油影响亦同样有限。

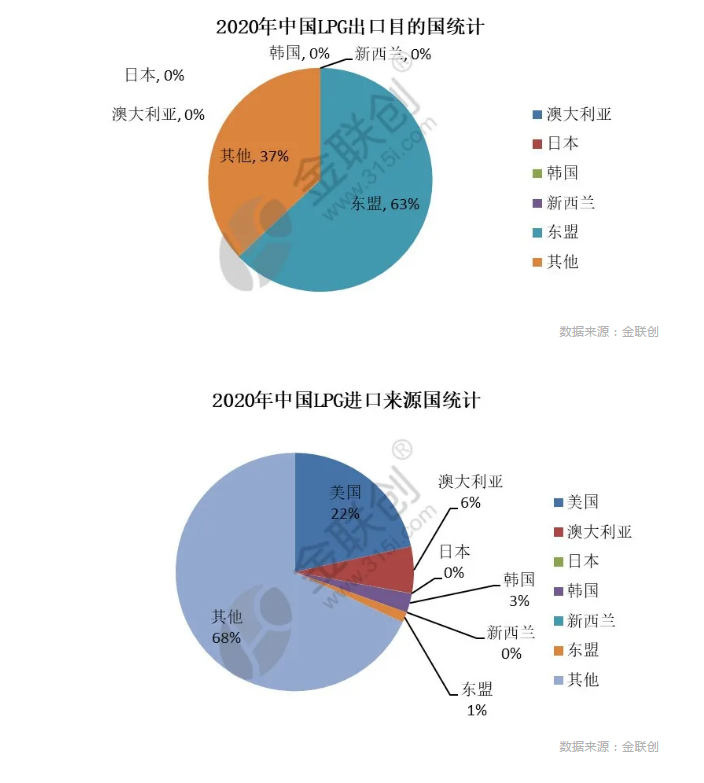

液化石油气(LPG)主要进口来源为中东地区,出口目的地以东盟十国为主,但针对新进四国的数量有限,因此贸易协定的签订对液化气出口几无影响。

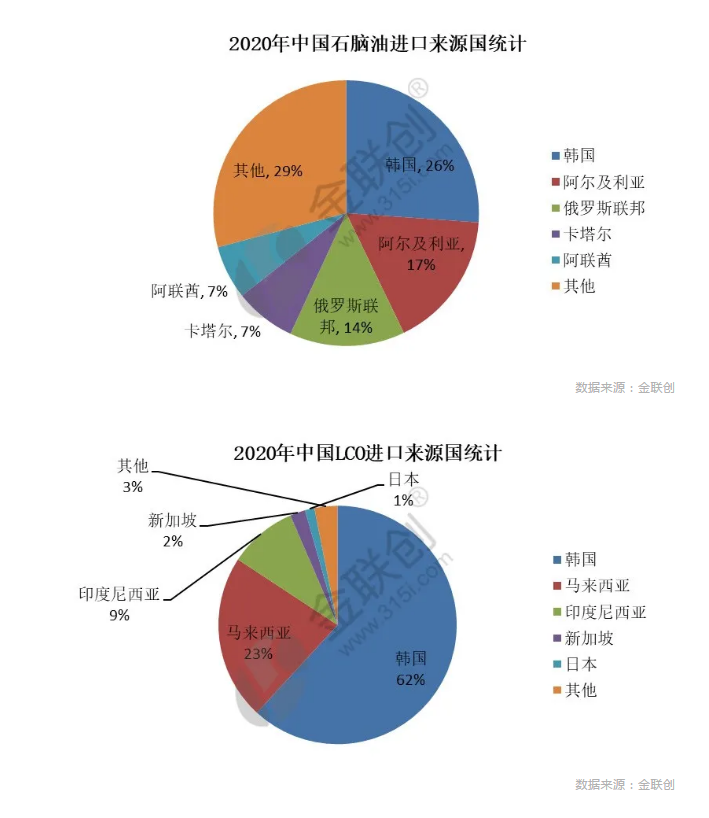

关联度最高的为石脑油及轻质循环油(LCO),此类产品以进口为主,且主要来源为韩国,其中石脑油占比26%,暂定税率为3.6%;LCO来源于韩国占比为61.75%。暂定税率为4.2%。若后期贸易协定签订后,进口关税存在下降或取消的可能,其进口成本将明显下降,利润刺激下,进口量或将会出现回升。

化纤:

上游PTA、乙二醇等化工品在进口成本上有望降低,资源竞争加剧,中国制造的化纤、聚酯产品、纱线、成衣等出口竞争力有望进一步增强,各国将结合自身优势形成全新产业链分工。

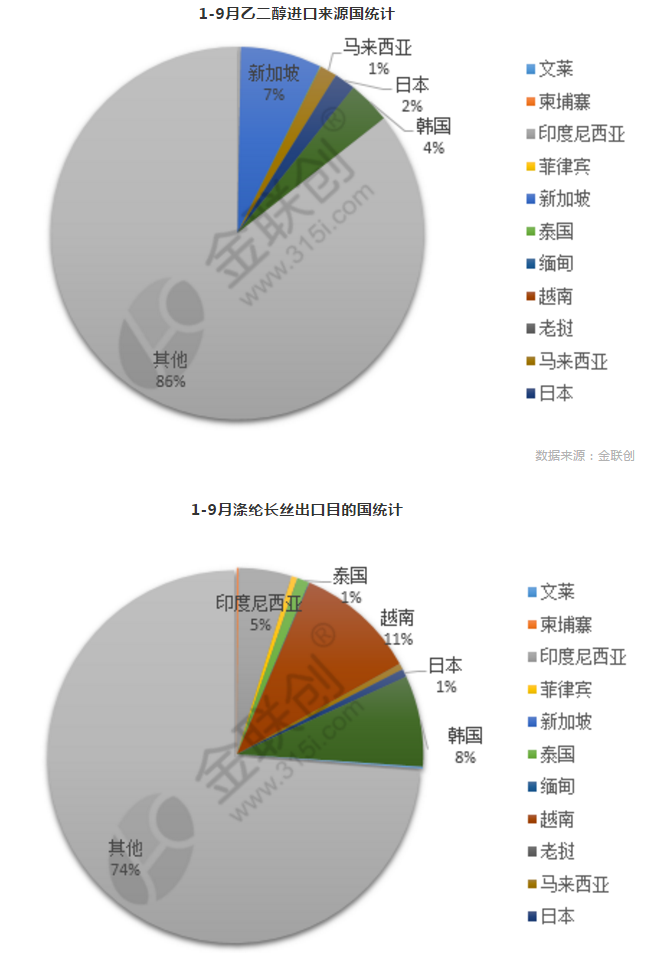

从2020年1-9月份进口数据来看,以MEG进口量为例,总进口量在862.8万吨,东盟国家乙二醇进口量总计124.44万吨,占总进口量的14.42%,其中新加坡、韩国、日本为最大的来源国,新加坡进口在60.66万吨,占据总进口量的7.03%。乙二醇主要进口地区仍是沙特、台湾和加拿大,东盟各国中除去本国自己使用的量和已经出口至我国的量,进一步增量非常有限。故而关税的减免对MEG进口增量影响也有限。

以聚酯出口量为例,中国作为全球最大的聚酯产品出口国,2019年有接近711万吨的出口量,出口的国家主要集中在韩国、印度、印尼、泰国、越南等国家,而2020年1-9月,出口至RCEP各成员国的聚酯量达到119万吨。RCEP成员国中出口占比达到了27%附近。这将进一步减轻国内聚酯企业的出口压力,更好的开拓海外市场,有助于减轻国内过剩的供应压力。

芳烃:

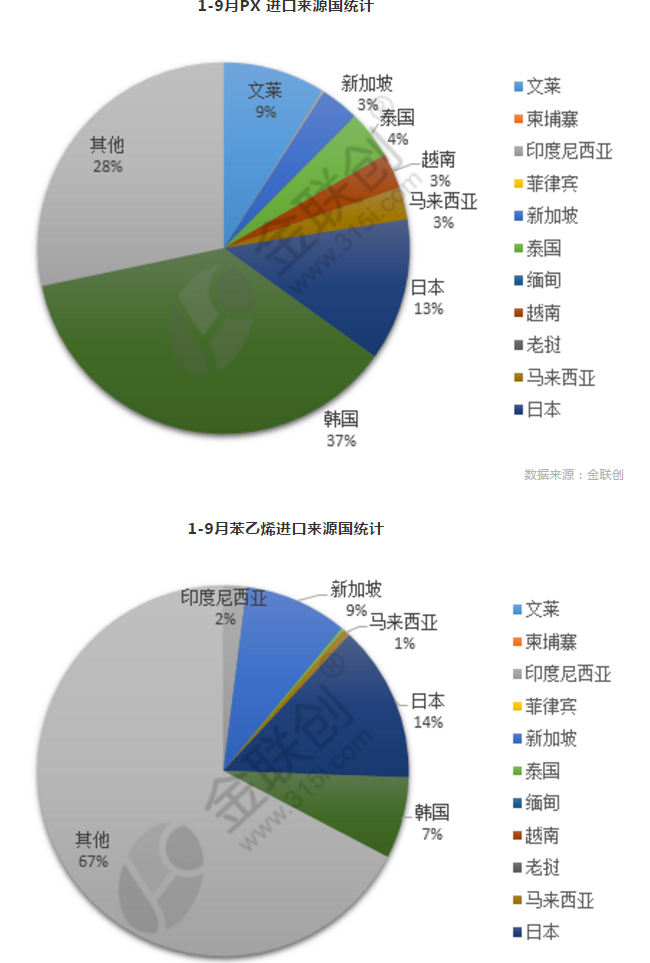

从芳烃产业链纯苯、甲苯、二甲苯进口数据来看,RCEP成员国中进口占比量均高于80%,目前主要进口国在最惠国的基础上,关税如果进一步调低,将更利于进口货源在成本上降低,进口货源竞争力增强的同时,对于中国国产货源存在一定冲击。

甲醇:

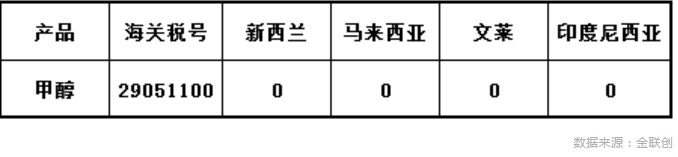

从2020年1-9月进口数据来看,从RCEP成员国进口量较多的品种仅有甲醇,且新西兰、马来西亚、文莱及印度尼西亚依次递减,其他国家未有进口,其中1-9月合计进口新西兰货物118.8万吨,占总进口量的12.44%,进口马来西亚货物28.8万吨,进口文莱货物17.9万吨,进口印尼货物11.26万吨,且从进口关税来看,上述地区甲醇均享受最惠国待遇,中国进口关税为0,故暂对甲醇市场影响不大。

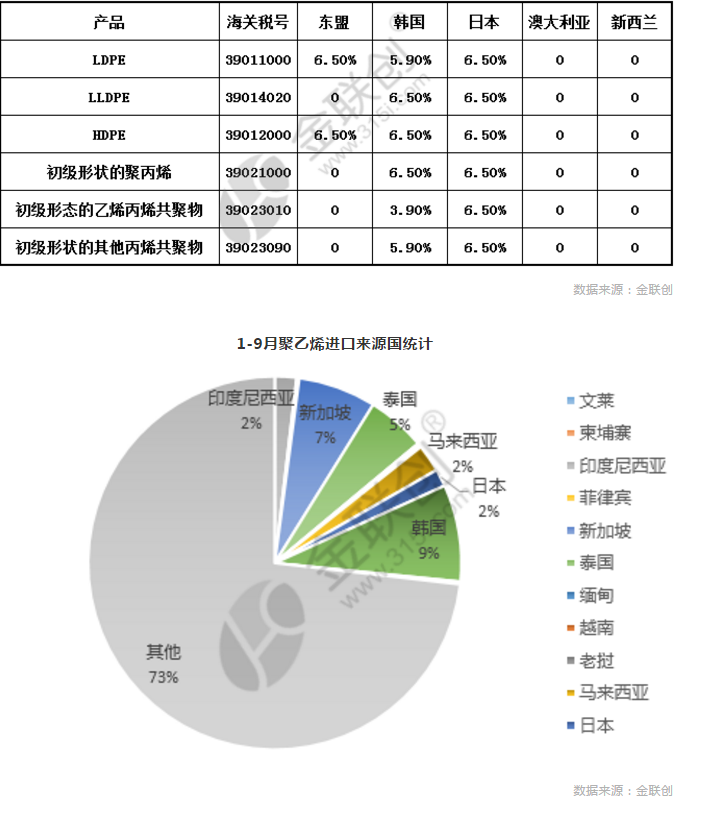

塑料:

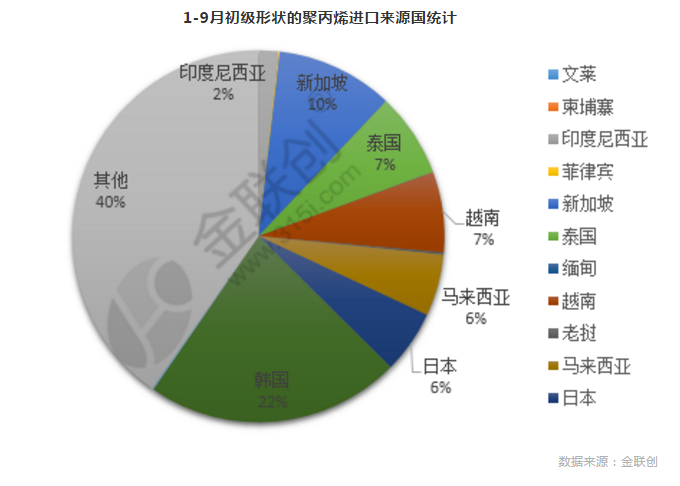

从2020年1-9月份进口数据来看,以初级形状聚丙烯进口量为例,总进口量在335.31万吨,韩国、沙特、阿联酋为最大的来源国,其中韩国进口在64万吨,占据总进口量的22%, RCEP成员国中聚丙烯进口量前十名共6个,新加坡占总进口量的10%。随着中国国内产能的快速增加,市场供应缺口经历由高到低的修补过程,通用料市场份额逐渐饱和,国内聚丙烯环境面临较大变革,结构性过剩风险突出。另一方面,RCEP协定对塑料下游的日用品、玩具、家电领域均有利好刺激。

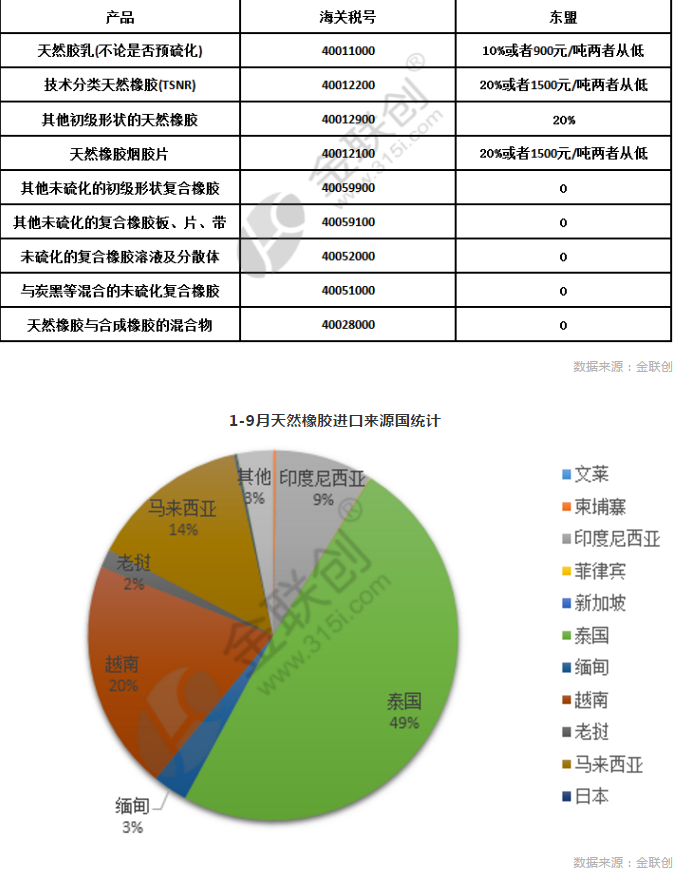

橡胶:

东南亚是天然橡胶主要产出地,也是中国的重要进口地,我国对东南亚橡胶的依赖度超过90%。我国进口的天然橡胶以标准胶和混合橡胶为主,混合橡胶关税是进口关税为零,而标准胶基本通过手册进口,伴随轮胎出口,关税则通过手册核销。天然橡胶的期货交割品20号胶和烟片胶都是适用20%或1500元/吨(两者从低)的进口关税。据闻,天然橡胶的进口关税将暂不做调整,所以RCEP签署对天然橡胶进口市场影响未有明显影响。

文章来源:金联创 如侵删